はじめに:あなたは投資の「基準」を知っていますか?

- 投資をしたいけど、何から始めればいいか分からない

- 株式投資はリスクが高そうで怖い

- 預金が一番安全だと思っている

- NISAを運用しておけば良いと思っている

もしあなたがこう考えているなら、それはあなたのせいではありません。

日本では、学校で金融教育を受けた人はわずか7%。対して米国は20%です。

この差が、日本人の家計金融資産の49%が預金に眠り、アメリカ人の資産が過去20年で3倍に増えた一方で、日本は1.4倍にしか増えなかった理由です。

今日、あなたにお伝えするのは、投資の神様ウォーレン・バフェットやヘッジファンド界の巨匠レイ・ダリオが実践している「世界標準の投資思考」です。

この記事を読み終える頃には、あなたは日本人の93%が知らない投資の大原則を理解し、自信を持って資産形成の第一歩を踏み出せるようになるでしょう。

第1章:投資の世界に存在する「基準」=リスクフリーレート

投資判断の「ものさし」を持っていますか?

あなたがスーパーで買い物をするとき、無意識に「相場」を知っていますよね。

卵1パック200円は普通だけど、500円なら高すぎる。これは比較する基準があるからです。

投資の世界にも、この「基準」が存在します。

それがリスクフリーレートです。

リスクフリーレートとは何か?

リスクフリーレートとは、「ほぼ確実に得られる利回りの基準」のことです。

具体的には:

- 米国国債(アメリカ政府が発行する債券)の利回り

- アメリカ政府がデフォルト(破綻)しない限り、約束された利息が支払われる

- 2026年1月現在、米国20年債の利回りは約4.8%

これが意味するのは、「何もリスクを取らなくても、年4.8%の利回りが確実に得られる」ということです。

私のウェビナーに参加したことがある方は聞いたことあると思いますが、

米国国債を購入すると

- 年利4.8%程度の利息がもらえる

※どの米国国債を買うかによって変わります - 満期が来ると元本が全額償還される

※償還とは元本が全額戻るということです。米国国債は元本保証です。

米国国債はこんな運用になります

例)この商品を1億円購入したとします。

- 商品:米国国債

※利付債と割引債がありますが今回は利付債 - 満期:2054年11月15日

※満期がくれば購入した1億円が戻ってきます(償還される)

※ドル建てで購入するので円転時の為替リスクには注意 - 利率:年4.500%

※毎年、この利率で利金を年2回に分けて受け取ります

※1億円購入しているので年間450万円(225万円を2回)

※満期までの28年間毎年受け取り続けることができます - 単価:97.65

※債券は100で償還されますので、97.65は割安な債券

※1億円で買った債券が、1億241万円とプラスで償還される - 利回り:4.648%

※償還時のプラスも含めたトータルの年間リターンです - 残存期間:28年10ヶ月

※償還までの期間です。

※この期間ほぼノーリスクで毎年4.5%のリターンを受け取れます - 格付け:AA+(S&P)、Aa1(Moody’s)

※格付け会社の評価です

つまり!この債券を1億円購入すると、この債券を持ち続けるだけで、年間450万円の不労所得を28年間受け取り続けることができるということです。

しかも!28年後に満期を迎えると、投資した1億円は全額償還されてあなたに戻ってきます。

これが投資の「基準」です。

絶対に覚えておきましょう。

余談

日本で保険会社が販売しているドル建ての保険商品。

銀行の金利に比べたら断然お得ですよ!

と営業マンに言われて、利回り1%〜2%程度のドル建て保険に入っていませんか?

その保険の中身は「米国国債」ですよ。

リテラシーのある方なら、銀行預金と比較している営業マンのズルさに気付くはずです。

貯蓄で比較するならわかりますが、ドル建て保険商品の比較対象は「米国国債」です!

自分で購入したら年利4.8%でノーリスクで増やせますが、日本のドル建て保険で購入したら1%〜2%しか増えません。

わかりますよね?笑

こんな商品が売れるのは日本だけですね。

海外では絶対に売れません。

鼻で笑われるか、詐欺師扱いされるかです。

他にも銀行や証券会社から勧められて購入した、全く増えていない投資信託をお持ちじゃないですか?

この基準を持っていれば、そんな商品をつかまされることもないわけです。

日本の預金との衝撃的な差

比較してみましょう

| 商品 | 利回り | 20年後の結果(100万円) |

| 日本の銀行預金 | 0.02% | 100.4万円 |

| 米国20年債 | 4.8% | 約256万円 |

同じ100万円が、20年後に156万円の差になります。

さらに重要なのは、米国国債は元本保証(米国政府が破綻しない限り)であること。

預金と同じように「安全」なのに、利回りは240倍です。

これが、世界の投資家が使っている「基準」なのです。

知っているか知らないかで大きな差ですね。

72の法則

72の法則をご存知ですか?

これは投資した資金が何年で倍になるかがわかる簡単な計算方法です。

72 ÷ 金利 = 投資期間(年数)

で求められます。金利が4%の場合、

72 ÷ 4 = 18年で元本が倍になるということです。

第2章:なぜ株式に投資するのか?理論的な答え

「株式投資はギャンブル」という誤解

多くの日本人は、株式投資を「運任せ」「ギャンブル」と考えています。

しかし、プロの投資家は全く違う見方をしています。

株式投資の期待リターンの正体

世界標準の投資理論では、株式の期待リターンはこう計算されます。

株式の期待リターン = リスクフリーレート + リスクプレミアム

これを分解すると:

- リスクフリーレート(4.8%) = 米国国債を買えば確実に得られる部分

- リスクプレミアム(約3-5%) = 価格変動のリスクを取る見返り

- 合計:年8-10% = 株式投資の長期的な期待リターン

実際の数字で確認する

米国株式市場(S&P500)の過去100年の平均リターンは約年10%(配当再投資込み)です。

20年間投資した場合

| 投資先 | 年利回り | 100万円が20年後 |

| 日本の預金 | 0.02% | 100.4万円 |

| 米国国債 | 4.8% | 256万円 |

| 米国株式 | 10% | 673万円 |

これが「リスクを取る見返り」です。

株式投資は、「米国国債で確実に得られる4.8%」に満足せず、「価格変動のリスクを取って、うまくいった場合はさらに3-5%を上乗せで狙う」という理論的な選択なのです。

第3章:投資の神様たちが実践する「債券基準」の思考法

ウォーレン・バフェット:22年ぶりに債券投資家へ

2024年末、投資の神様ウォーレン・バフェットが率いるバークシャー・ハサウェイは、22年ぶりに「債券投資家」になりました。

理由は明確です。

バフェットは常に「S&P500の益利回り vs 米国長期国債の利回り」を比較しています。

2024-2025年、この差(イールドスプレッド)がマイナスになりました。つまり、

- 株式の期待リターン:約4.5%

- 米国国債の利回り:4.8%

株式がリスクフリーレートを下回るなら、リスクを取る意味がない。

だからバフェットは株を売り、米国国債を買いました。

総資産の31%を現金・米国国債で保有しています。

これが「基準を持つ」投資家の判断です。

レイ・ダリオ:債券を中心に据えたポートフォリオ

世界最大のヘッジファンド、ブリッジウォーター・アソシエイツの創業者レイ・ダリオは、「オールウェザー・ポートフォリオ」を提唱しています。

資産配分

- 長期米国国債:40%

- 中期米国国債:15%

- 株式:30%

- 金:7.5%

- コモディティ:7.5%

注目すべきは、ポートフォリオの55%が米国国債という点です。

ダリオの哲学

「どんな経済環境(インフレ、デフレ、好況、不況)でも安定したリターンを得るには、米国国債を核に据えるべきだ」

これが、リスクフリーレートを「安全地帯」として活用する戦略です。

第4章:日本人の93%が知らない「現代ポートフォリオ理論」

ノーベル賞を受賞した投資理論

1952年、ハリー・マーコウィッツが発表した「現代ポートフォリオ理論」は、後にノーベル経済学賞を受賞しました。

この理論の核心は、

「複数の資産を組み合わせることで、リスクを減らしながらリターンを高められる」

具体例:株式100% vs 株式60%+債券40%

| ポートフォリオ | 期待リターン | リスク(変動幅) |

| 株式100% | 10% | 大きい(±30%) |

| 株式60%+債券40% | 8% | 小さい(±15%) |

リターンは少し下がるが、リスクは半分になる。

これが「分散投資の威力」です。

そして、この理論の基準になっているのがリスクフリーレート(米国国債)なのです。

なぜ日本人は知らないのか?

日本で金融教育を受けた人はわずか7%。対して米国は20%です。

さらに、

- 米国では1960年代から学校で金融教育が開始

- 日本では2022年からようやく高校で必修化

この60年の差が、金融リテラシーの圧倒的な格差を生んでいます。

OECD加盟30カ国の金融リテラシー調査で、日本は22位。

特に弱い分野が、

- インフレ理解

- 複利計算

- 分散投資(ポートフォリオ理論)

つまり、あなたがこれらを知らなかったのは当然なのです。

第5章:なぜ米国の資産は日本の3倍に増えたのか?

驚くべき20年間の差

家計金融資産の成長率(2000-2020年)

- 🇺🇸 米国:3.0倍(約113兆ドル = 1京2,800兆円)

- 🇯🇵 日本:1.4倍(約2,286兆円)

家計金融資産の内訳

| 国 | 現金・預金 | 株式・投資信託 |

| 🇯🇵 日本 | 49.1% | 19.6% |

| 🇺🇸 米国 | 12% | 約50% |

日本人は資産の半分を預金に置き、米国人は半分をリスク資産に投資しています。

米国人が資産を増やせた4つの理由

① 401k(確定拠出年金)制度

1978年に導入された401kは、米国の資産形成文化を根本から変えた制度です。それまでの確定給付年金(企業が運用責任を負う)から、従業員自身が投資先を選ぶ確定拠出年金へのシフトは、一般市民に「投資は他人任せではなく、自分で判断するもの」という意識を植え付けました。

- 1978年から導入

- 従業員自身が投資先を選ぶ必要がある

- 年間拠出上限:約1,035万円(日本の企業型DCは66万円)

- 普通のサラリーマンが「米国国債 vs 株式のリターン差」を意識する文化が定着

② 早期からの金融教育

このような環境で育った子供たちは、金融市場を「怖いもの」ではなく「活用すべきツール」として認識するようになります。日本では「投資=ギャンブル」というネガティブなイメージが根強い一方、米国では投資を「将来に備える責任ある行動」と捉える文化的土壌があるのです。

- 1960年代から学校で消費者・金融教育

- 子供の頃から「お小遣いの運用」を親が教える

- 学校で株式市場のシミュレーションゲーム

③ 非課税投資制度の充実

多くの米国人は401kとIRAを併用し、年間1,000万円以上を非課税枠で運用しています。

- IRA(個人退職勘定)

- Roth IRA(税引後拠出、運用益非課税)

- 401k

④ 投資が「市民の権利」という文化

この文化的背景が、若い世代が早期からリスク資産に投資する行動を後押ししています。20代から株式投資を始めることが「常識」とされ、複利効果を最大限に活用できる環境が整っているのです。

- 投資は「一般的な資産形成手段」

- 失敗しても「学びの機会」として捉える文化

日本でも近年、つみたてNISAやiDeCoなどの制度が導入されましたが、拠出上限や教育体制において米国との差は依然として大きいのが現実です。

しかし、重要なのは「早い段階で始める」こと。

米国の事例が示すように、制度を活用し、長期的な視点で資産形成に取り組むことで、誰もが資産を増やすチャンスを手にすることができるのです。

第6章:海外と日本の金融商品の圧倒的な差

「米国国債4.8%」を超える利回りの仕組み

あなたは「香港の保険会社が6%の利回りを提供している」と聞いたことがあるかもしれません。

変動幅はありますが、6%以上の利回りを提供している商品が多いです。

なぜそんなことが可能なのか?

答えは、機関投資家だけがアクセスできる特別な投資機会です。

個人投資家が買えない社債

保険会社は機関投資家として、個人には購入できない債券にアクセスできます:

- 私募債(プライベートプレースメント)

※公開市場に出回らない高利回り社債 - 劣後債

※リスクは高いが利回りも高い - 仕組債

※複雑な条件付きで高利回りを実現

「米国国債」という基準があれば、「6%は妥当か?」を判断できます。

これが「基準を持つ」ことの威力です。

一例をお見せしますね。予めお伝えしておきますが、こちらは参考例で日本在住者に営業を目的とするものではございません。

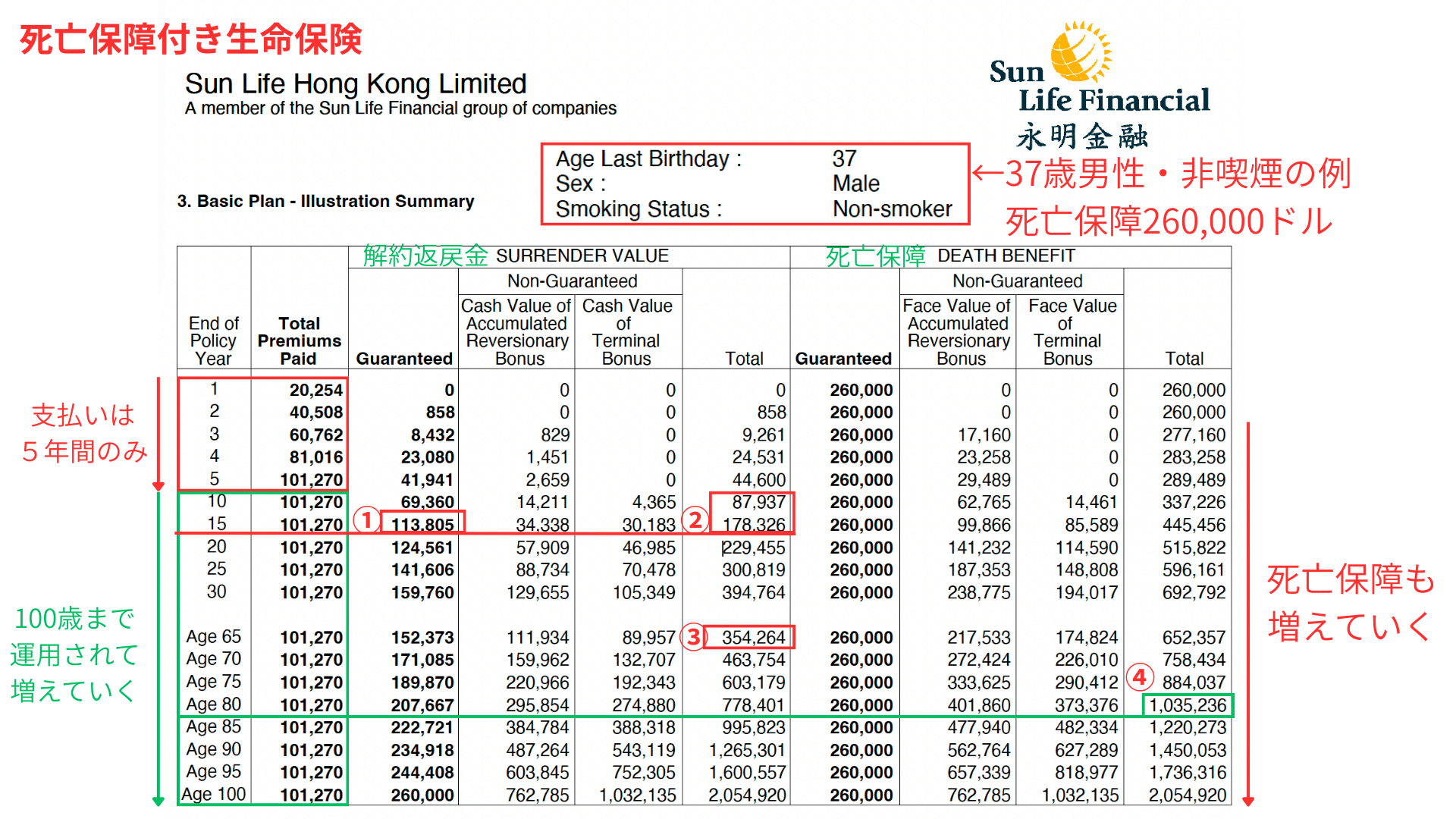

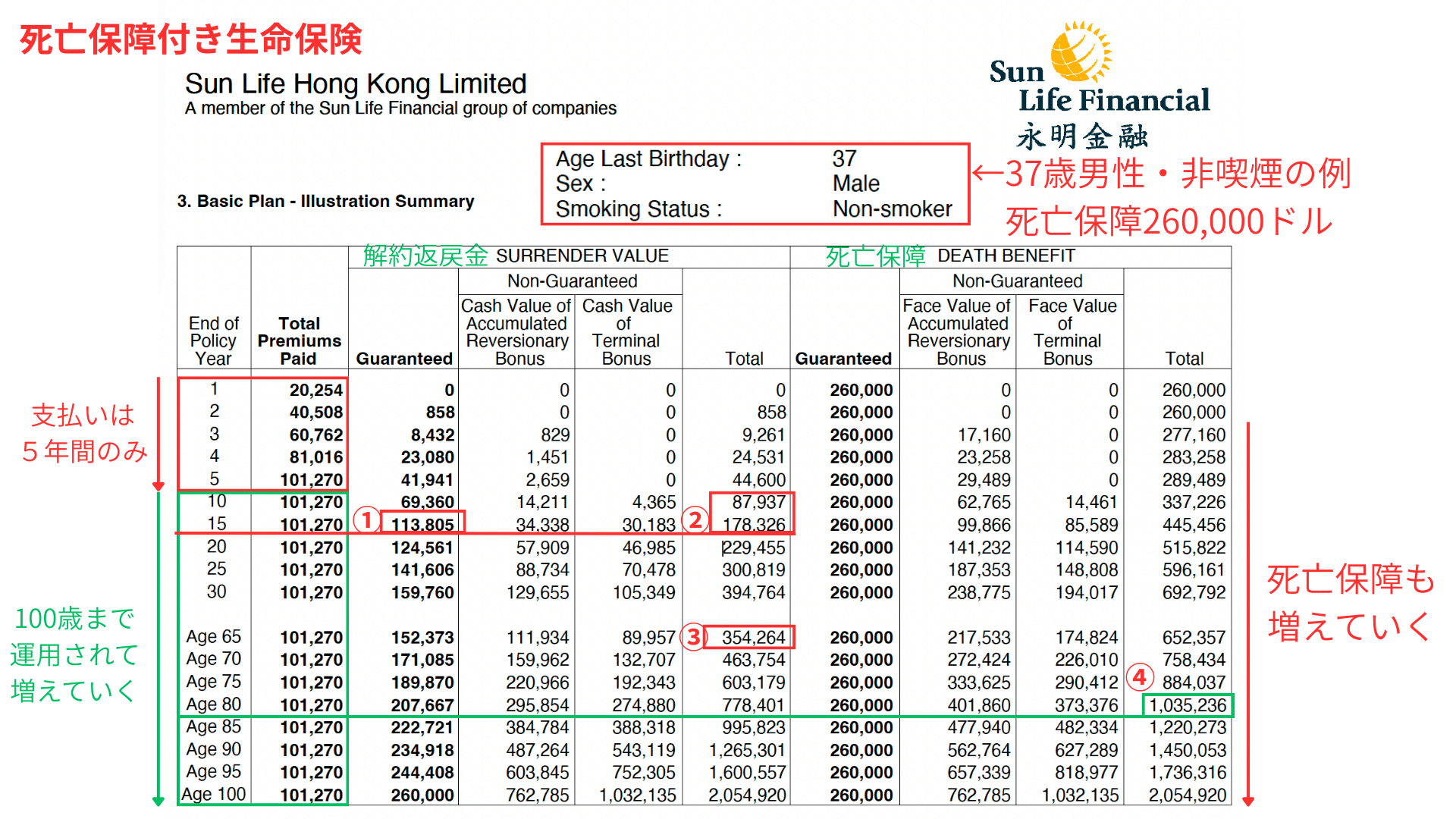

こちらはサンライフ香港の生命保険です。

サンライフはカナダに本社を持つ創業1865年の保険会社で、日本の歴史でいうと江戸時代からある会社です。

37歳男性が、年間約20,000ドルを5年間支払い、合計約100,000ドルを支払います。

死亡保障は260,000ドル、日本円で約4,000万円です。

こちらの商品は「元本確保型」で、一定の年数を経過すると支払った保険料を確定部分が上回り、それ以降は負けない運用になります。

①をご覧ください。

運用15年目で113,805ドル(Guaranteed)となり元本を上回り、これ以降は負けのない運用になります。

②をご覧ください。

こちらはNon-Guaranteedといって運用による収益を加えた予測になります。

10年目で87,937ドル、

15年目で178,326ドルになるため、

運用収益も含めれば10年から15年の間に元本を上回ることが予想されます。

健康に過ごされ65歳を迎えたときの解約返戻金は④で354,264ドル、日本円で約5,500万円と元本の3.5倍まで増えています。

また死亡保険金は260,000ドルですが、これはスタート時点での保障額となり、死亡保障も増えていきます。

80歳で亡くなられたときの死亡保険金は1,035,236ドル、日本円で約1億6,000万円になります。

もしあなたが日本の民間の生命保険に入っているのであれば比較してみてください。

死亡保障をメインとした保険は、解約返戻金の増加はほぼ見込めず、死亡保険金が増えるものではないでしょう。

保険商品ひとつ取っても、日本と海外のにはこれだけの差があります。

米国国債の利回りを下回る商品が売れるのは日本だけ

リスクフリーレートの米国国債は、誰でも元本保障で得られる利回りを提供しています。

最低限米国国債の利回りは誰でも得られるのです。

あれ?そう考えると、米国国債の利回りを下回る日本の金融商品を、手数料まで支払って購入するのって・・・

そう思いませんか?

日本だけです。そんな商品が売れてしまうのは。

でもあなただけが悪いわけではありません。

売れてしまうのにはいくつか理由がありますが、長くなるので別でまた記事を書きますね。

第7章:今日から始められる世界標準の投資思考

ステップ①:「基準」を意識する

すべての投資判断を、リスクフリーレート(米国国債)と比較してください。

誰でも元本保証で得られる利益です。

質問すべきこと

- この投資信託の期待リターンは?

- それは米国国債を上回るか?

- 上回るなら、そのリスクは受け入れられるか?

ステップ②:長期投資を前提にする

時間が最大の武器であり、誰でも使えるものです。

投資の神様ウォーレン・バフェットは「お金持ちを急がなければ誰でもお金持ちになれる」と言っています。

複利の威力(年利7%で運用した場合)

| 期間 | 100万円が… |

| 10年後 | 197万円 |

| 20年後 | 387万円 |

| 30年後 | 761万円 |

ステップ③:継続的に学ぶ

金融リテラシーは一生の資産です。

- 経済ニュースを「基準」を持って読む

- 著名投資家の考え方を学ぶ

- 金融庁や信頼できる情報源から学ぶ

第8章:60年の差を今日から埋める

あなたは特別な存在になれる

この記事を最後まで読んだあなたは、もう日本人の93%より先を行っています。

あなたが今日学んだことは

- リスクフリーレート(米国国債4.8%)という投資の基準

- 株式の期待リターン = リスクフリーレート + リスクプレミアム

- バフェットとダリオが実践する債券中心の思考

- 日米の金融教育の60年の差

- 米国が資産を3倍にした4つの理由

- 今日から始められる具体的なステップ

日本の未来を変える第一歩

日本政府は「貯蓄から投資へ」を掲げています。

しかし、理論なき投資は危険です。

市場が暴落したとき、パニックで売ってしまう人と、「これはリスクプレミアムを得るための一時的な変動だ」と冷静に判断できる人。

その差を生むのが、今日あなたが学んだ「基準」です。

あなたの資産を20年で3倍にする道筋

現在100万円の資産を、年利7%で運用すると:

- 10年後:197万円

- 20年後:387万円

月3万円を積み立て、年利7%で運用すると:

- 10年後:約518万円

- 20年後:約1,560万円

- 30年後:約3,679万円

これは世界標準の投資思考を持った人が、実際に達成している現実です。

おわりに:知識が人生を変える

私があなたにこの記事を書いた理由は、日本人のほぼ全員が、この基本原則を知らないまま投資を始めているからです。

私が投資について話す日本人の93%以上が、投資の「基準」を知りません。

それはあなたのせいではありません。

日本の教育システムが、60年遅れているだけです。

しかし、今日からあなたは違います。

- あなたは「基準」を持ちました。

- あなたは「理論」を理解しました。

- あなたは「世界標準」を知りました。

この知識は、あなたの人生を変える力を持っています。

そして何より、あなたが周囲の人にこの知識を伝えることで、日本の金融リテラシーは少しずつ向上していきます。

一緒に、日本の投資文化を変えていきましょう。

この記事があなたの投資人生の転機になることを、心から願っています。

コメント

コメント一覧 (2件)

知識の有無が、自分や家族を守る資産を持てるかどうかに繋がってくるんですね。金融リテラシーを身につけるように、勉強していきます。いつもありがとうございます

ちょうど今、家の資産再生について諸々見直す必要にきているタイミングだなと思っていたところにこの記事が届きました。

自分の知識不足を痛感するとともに、見直すポイントの示唆にも富んでいて参考になりました。

何度か読み返して、見直しの一助にさせていただきます。

いつもありがとうございます。